Jótékonykodás, mint üzlet?

A tanulmány az MTA-DE Közszolgáltatási Kutatócsoport által szerkesztett KÖZJAVAK folyóiratban jelent meg. Idézési javaslat:

Gál Klaudia Kitti: Jótékonykodás, mint üzlet? KÖZJAVAK, VIII. évfolyam, 2022. 2. szám, 46-53. o. (DOI 10.21867/KjK/2022.2.6.)

Bevezetés

Adományozásnak az a pénzbeli vagy természetbeni juttatás minősül, amelyet az adományozó valamely civil szervezet, egyházi jogi személy részére, továbbá közérdekű kötelezettségvállalás céljára visszafizetési kötelezettség nélkül nyújt. Ezeket a juttatásokat a szervezetek alapcéljuknak, illetve közhasznú céljuknak megfelelően gyűjtik. Tehát fontos a célhoz kötöttség: így például az egyházi jogi személy esetén elvárás, hogy azt a hitéleti tevékenységet kell szolgálja, amelyet a törvény határoz meg. Közhasznú szervezetek esetén az alapító okiratban és a vonatkozó törvényben meghatározott tevékenység célját kell, hogy szolgálja. Az adakozó célja a pénz/vagyon átruházásával nem csupán a segítségnyújtás szándéka, hanem mögöttes okként gyakran megjelenik az adóelkerülés vagy az adakozást kísérő nyilvánosság, mint kiváló marketinglehetőség.

Ilyen jótékonyak lennének? Lehet mögöttes tartalom?

Hazánkban a szabály az, hogy adományozásról csak akkor beszélhetünk, ha a támogatás önzetlen, mindenfajta ellenszolgáltatástól mentes, a támogatásnak nem lehet célja és eredménye, hogy a támogató ellenszolgáltatásban részesüljön.[1] Ezáltal az adományra a polgári jogi ajándék szabályait kell alkalmazni. Ha ennek a szabálynak, valamint a korábban említett célhoz kötöttség követelményének is megfelel az adomány, az adományozott bizonyos kedvezményekben részesül. Ezek a kedvezmények megjelennek a társasági adó (TAO), a kisvállalati adó (kiva) és az általános forgalmi adó szintjén is.

Adókedvezmények

A magyar szabályok szerint az adakozás törvényben meghatározott százalékával csökkenthető az adózás előtti eredmény a társasági adó esetén.[2] A jogszabály szerint erre adományozási szerződés keretében kerülhet sor, a kedvezményezett közhasznú civil szervezet, egyesület, a Magyar Kármentő Alap, a Nemzeti Kulturális Alap, kárenyhítési alap, felsőoktatási intézmény vagy vagyonkezelő alapítvány lehet, valamint a pénzátadásnak önkéntesnek és ellenszolgáltatás nélkülinek kell lennie.

A TAO tekintetében 2011 után lehetővé vált az igencsak népszerű látvány–csapatsportok támogatása: az Európai Bizottság először 2011-ben, majd 2017-ben újból engedélyezte Magyarország számára, hogy adókedvezményen keresztül állami támogatást nyújtson a sportágazatnak a TAO-törvényen keresztül.

Első körben (2011-ben) a listán a labdarúgás, a kézilabda, a kosárlabda, a vízilabda és a jégkorong szerepelt, majd tovább bővült 2017-től kezdve a röplabdával is.

A társasági adót (TAO) érintő alaptámogatásról a Tao. tv. a következőképpen rendelkezik: „a kiállított támogatási igazolásban szereplő összegig a támogatás (juttatás) adóéve és az azt követő adóévek adójából, de utoljára a támogatás (juttatás) naptári évét követő hatodik naptári évben lezáruló adóév adójából adókedvezményt vehet igénybe [alaptámogatás], függetlenül attól, hogy e támogatással nem növeli adózás előtti eredményét az adóalap megállapításakor; az igénybevétel feltétele, hogy a támogatási igazolás kiállítására irányuló kérelemnek a támogatás igénybevételére jogosult szervezet általi benyújtásakor az adózónak nincs lejárt köztartozása.”[3]

Ezen alaptámogatás után további adókedvezményt is igénybe vehetnek, melynek feltételeit külön jogszabályban meghatározottak rendezik.[4]

Amellett, hogy a támogatási rendszer kapcsán számos civil szervezet megállapította a korrupció magas kockázatát, illetve az átláthatóság hiányát, számos más aggály is felmerül. A nemrég napvilágot látott adatok szerint az elmúlt hat évben 450 milliárd forint ömlött a látványsportokba, ennek 43 százaléka ment a labdarúgásba. Az öt sportágban 2011 óta az 5 legnagyobb támogatást kapó csapat összesen 53 milliárd forintot zsebelhetett be, amelyből 23,3 milliárd focira ment. Hat év alatt a legtöbb tao-pénzt, 12,5 milliárd forintot a felcsúti Puskás Akadémia kapta, de az utóbbi időben egyre több pénz jut Mezőkövesdre, ahova csaknem 779 millió forint érkezett tavaly, a másodosztályban szereplő Kisvárda pedig több mint 580 millió forint támogatásban részesült.

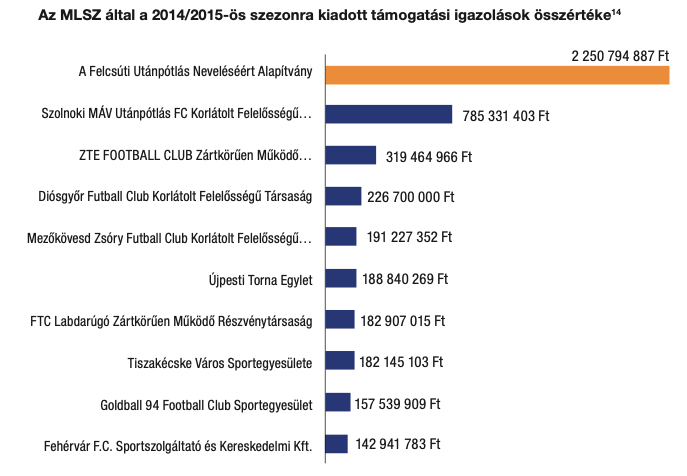

Egy régebbi (2015-ös), Transparency International által végzett, „Korrupciós kockázatok a magyar sportfinanszírozásban” című jelentéséből kiderül, hogy ezek a számok ebben az időben sem mondhatók alacsonynak.

Forrás:KSH

A támogatási igazolások (amelyek megléte az alaptámogatás igénybevételének feltétele) alapján nyomon követhető, mekkora is a labdarúgásban szétosztott összeg.[5]

A TAO támogatások valójában az állami támogatás sajátos formájának tekinthetők, amelyet a cégek, állami ösztönzésre, a társasági adó átirányításával nyújtanak. Vagyis a sportszervezeteknek a társaságiadó-törvény alapján juttatott támogatást az állam a beszedhető társasági adó csökkentésével, az „adóváromány” terhére teszi lehetővé. Szemben a hagyományos szponzorációval, amelyet a cégek az adózás utáni eredményük terhére, vagyis az adózott jövedelmükből fizetnek, a társaságiadó-törvény szerinti sporttámogatás a cégek adózás előtti eredményét csökkenti. Adóalap-csökkentő tényezőként a társaságiadó-törvény szerinti sporttámogatás csökkenti az állam adóbevételét, vagyis közpénzveszteséget idéz elő.

A kormány a TAO támogatási rendszer bevezetése előtt kikérte az Európai Bizottság véleményét, és azzal érvelt a program mellett, hogy az adókedvezményt tartalmazó támogatási program bevezetése sok esetben (például az amatőr sportok támogatásánál) csak a finanszírozás forrásának megváltozását jelentené: a központi költségvetés helyett gazdasági szereplők nyújtanák a finanszírozást. A magyar törvényhozók ezt az intézkedést tekintik az állami beavatkozás egyik legkevésbé torzító hatású típusának, például a közvetlen támogatásokhoz képest. A támogatások eloszlásának aránytalansága azonban azt mutatja, hogy a támogatás kiosztásakor nem a piaci mechanizmusok dominálnak.

Amikor az Európai Bizottság értékelte a TAO támogatási rendszert, a felhasznált forrásokat egyértelműen „állami forrásnak”, azaz közpénznek ítélte. Megállapította, hogy „állami források bevonására egyértelműen sor kerül a programban, mivel a program következtében a magyar központi költségvetés adóbevételtől esik el.” Leszögezte továbbá, hogy a források felhasználása a támogatást nyújtó vállalkozások szempontjából nem, a kedvezményezett sportszervezetek szempontjából viszont állami támogatásnak minősül. A Bizottság azonban nem emelt szót ez ellen, mert úgy találta, hogy „a Magyarország által javasolt biztosítékok garantálják a verseny állami beavatkozásból eredő torzulásainak korlátozását, és az intézkedés általános hatása pozitív”. Az Európai Bizottság nem tulajdonított jelentőséget a támogatásban részesülő sportszervezetek közötti kivételezésnek. [6]

Adományozás nyilvánossága?

Az adományt pártok és civil szervezetek számára is fel lehet ajánlani, amit egy ideig csak nevét felvállalva tehette meg az adományozó. Erről szólt a 2017. évi LXXVI. tv., amely alapján a pártalapítványoknak kötelező volt nyilvánosságra hozniuk azok nevét, akik ötszázezer forintnál nagyobb adománnyal járultak hozzá a működésükhöz; így pl. a Helsinki Bizottság, amely sok pénzt kap skandináv országoktól a magyar jogszabály szerint, ha külföldről kap pénzt, akkor az nem történhetett névtelenül.

Külföldről támogatott szervezetnek minősül az az egyesület és alapítvány, amely egy adóévben 7,2 millió Ft értékű, közvetlenül vagy közvetve külföldről származó pénzbeli, vagy egyéb vagyoni jellegű juttatásban részesül. A támogatást nyújtó nem magyarországi székhellyel, telephellyel rendelkezik, illetőleg állandó lakóhelye vagy életvitelszerű tartózkodási helye nem Magyarország.[7]

Ezen szabályról az Európai Unió Bírósága kimondta: ellentmond az unió szabályainak és az Alapjogi Chartának a magyar „Lex NGO”. Ez a törvény azt írja elő, hogy a civil szervezetek kötelesek nyilvánosságra hozni, ha külföldről kapnak támogatást, és mindenhol fel kell tüntetniük, hogy „külföldről támogatott” szervezetnek minősülnek. Az ítélet szerint a szabályozás sérti a tőke szabad áramlásának alapelvét, a személyes adatok védelméhez fűződő jogokat és az egyesülési szabadság elvét is, így a törvény „veszélyezteti a civil társadalom független szereplőként betöltött szerepét a demokratikus társadalmakban, aláásva az egyesülési szabadsághoz való jogukat, bizalmatlan légkört teremtve velük szemben, valamint korlátozva az adományozók magánéletét.”

Ezáltal 2021. május 18-án került elfogadásra a közélet befolyásolására alkalmas tevékenységet végző civil szervezetek átláthatóságáról és az ezzel összefüggő egyes törvények módosításáról szóló törvényjavaslat, amellyel hatályát vesztette a külföldről támogatott szervezetek átláthatóságáról szóló törvény, így újból lehet név nélkül adományozni.

Az adományozás ellenértékének minősül az adókedvezmény?

Minden bizonnyal nem, de motiváló erőt rejt magában arra nézve, hogy kevesebb adó kerüljön megfizetésre az állam részére, hiszen ez adóalapot csökkentő tételként jelenik meg.

Alkotmányos alapelv, hogy az adózásnak általánosnak, egyenlőnek és arányosnak kell lennie. Az arányosságon belül Alaptörvényünk a „teherbíróképesség és gazdaságban való részvétel” elvének megfelelő hozzájárulást ír elő a közterhekhez. Az államháztartás bevételeit az állam annak redisztribúciós funkciója segítségével a megfelelő rétegekhez tudja eljuttatni, így elérve, hogy olyan alapvető szolgáltatások, mint például az oktatás, egészségügy mindenki számára többnyire alanyi jogon elérhetővé váljanak. Az adományozás azáltal, hogy adókedvezményben/mentességben részesül, redukálja a költségvetésbe történő bevételeket. Továbbá az adakozó döntheti el saját értékrendje szerint, milyen rétegeket, rászoruló csoportokat támogat, amely döntés sokszor nem egyezik meg azon csoporttal, amely valóban rászorul. Míg a költségvetésből nyújtott támogatás úgymond anonim azáltal, hogy az államtól érkezik, addig az adományozás egy alá-fölérendeltségi viszonyt hoz létre az adakozó és az adományozott között.

Hazánkban az adományozók által nyújtott összegekről friss statisztikák nem találhatóak, a KSH a közzétett 2016-os adatai alapján csupán a nonprofit szervezetek adományozási jellemzőibe enged betekintést.

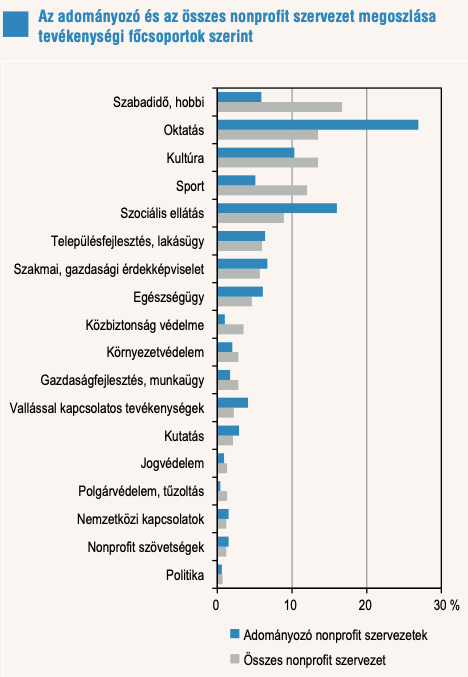

Forrás: KSH

A diagram alapján jól látható, hogy az adományozó szervezetek közül az oktatással, kultúrával és szociális ellátással foglalkozók vannak jelen a legmagasabb számban 2016-ban.

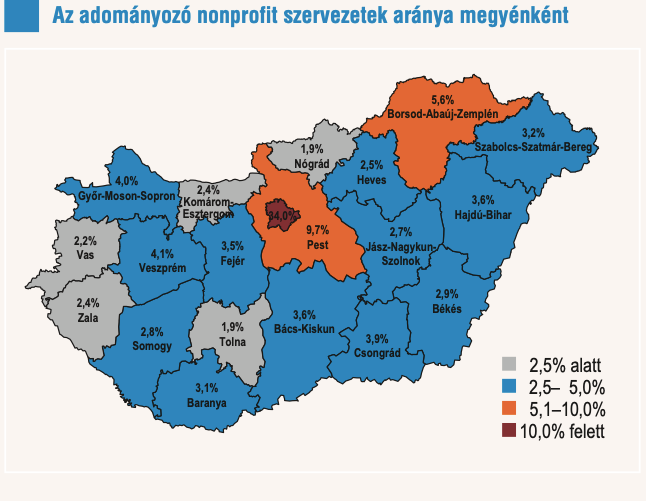

Forrás: Saját szerkesztés KSH alapján

Az egy szervezetre jutó átlagos támogatásokból jól látható következtetést lehet levonni: az oktatás, szociális ellátás és a politika a leginkább érintett területek.

Milyen hatással van a közkiadások igazságos elosztására?

Az adófizetés a közbevételeken belül a közjogi jellegű bevételek között helyezkedik el. Az állam a költségvetési törvényben minden évben meghatározza a tervezett kiadásokat és bevételeket. Az adományozás adóalapot csökkentő hatása miatt be nem fizetett adókat, amelyek egyébként az egyik fő bevételi forrását jelentenék, az állam nem tudja olyan helyre visszaosztani, amit láthatóan fejleszteni, segíteni kellene: ilyen például az egészségügy. Az ábrán jól látható, hogy az adományok eloszlása tekintetében sok minden megelőzi ezt a területet: ilyen a politika és a sport is.

Forrás:KSH

Az adományozás társadalmi különbségek növelésére gyakorolt hatása is megjelenik társadalmunkban. A tehetősebb szülők a gyermek elit iskoláját, óvodáját támogatják, ezáltal a szegényebb gyerekek iskolája, óvodája még nagyobb lemaradási szintet mutat az előbbihez képest. Hasonló jelenség figyelhető meg a megyék között is: általában az adományozó a saját környezetében támogat egy konkrét célt vagy intézményt, ezért helyhez kötve maradnak a pénzforrások, így a kisebb, szegényebb települések fejlődésben való lemaradása még hangsúlyosabbá válik.

Az adományozó szervezetek által kiosztott összes támogatás évente kb. 140 milliárd forint körül mozog. Ennek 73%-át fővárosi székhelyű szervezetek nyújtják, és – figyelembe véve, hogy az összes támogatás 67%-át helyben osztják szét – megállapítható, hogy az adományozási tevékenység alapvetően Budapestre koncentrálódik. A szervezeti jelleg szerinti megoszlás a következőképp alakul: a támogatások 64%-át a klasszikus civil szervezetek, 10,6%-át az érdekképviseletek, 26%-át pedig az egyéb nonprofit szervezetek adják. Hasonló arányok érvényesülnek bevételeikre, kiadásaikra és a kapott támogatásaikra vonatkozóan is.

Ezáltal a fejlett fővároshoz képest kevesebb támogatást kapnak a kisvárosok, így az ott lévő iskolák, kórházak nem tudnak olyan mértékben fejlődni és felvenni a versenyt a nagyobb városokkal. A fejlettségi szintlemaradás miatt a fejlettebb városokban telepednek le a fiatalok és így a kisebb falvak, városok az idő előrehaladtával elnéptelenednek.

Összefoglalás

Az elmondottak fényében jól látható, hogy az adományozásban rejlik üzleti lehetőség és annak gazdaságalakító, közpénzveszteséget előidéző jellege egyértelműen kitűnik. A támogatások aránytalan eloszlása mind szervezeti szinten, mind pedig települési szinten felveti az adományozás jelenlegi szabályozása hatékonyságának, fenntarthatóságának kérdését.

Készítette: Gál Klaudia Kitti, joghallgató, DE Állam-és Jogtudományi Kar

Források jegyzéke: